Que vous soyez un employeur cherchant à comprendre les charges associées à l’embauche d’un employé ou un employé souhaitant en savoir plus sur les charges salariales, vous êtes au bon endroit. Dans cet article, nous allons vous guider à travers les différentes composantes du coût total d’un employé pour une entreprise, des charges patronales aux charges salariales. Nous vous fournirons également un récapitulatif des contributions et des assurances en France, ainsi qu’une estimation du coût de l’embauche d’un salarié selon le type de contrat. Enfin, nous aborderons également l’embauche d’un apprenti et les aides financières disponibles. Alors, combien coûte réellement un salarié ? Continuez à lire pour le découvrir !

Contenu

- 1 Comprendre le coût total d’un employé pour une entreprise

- 2 La compréhension des charges patronales

- 3 Les charges salariales au cœur du coût d’un employé

- 4 Récapitulatif des contributions et des assurances en France

- 5 Estimer le coût de l’embauche d’un salarié selon le type de contrat

- 6 L’embauche d’un apprenti et les aides financières disponibles

Comprendre le coût total d’un employé pour une entreprise

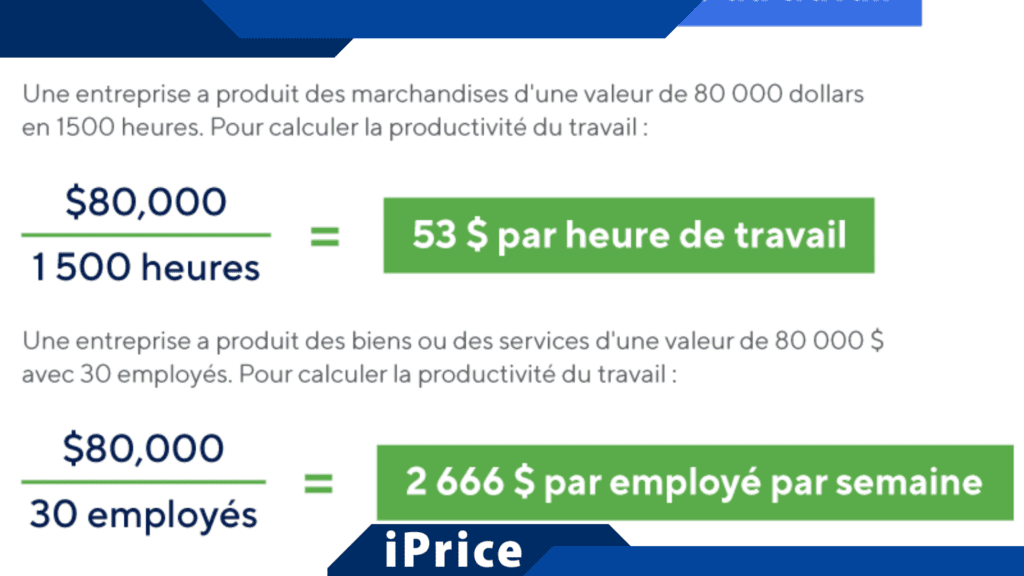

Les employeurs avertis savent très bien que l’investissement dans un employé va bien au-delà de son salaire brut. Pour une gestion d’entreprise efficace, la compréhension du coût total d’un employé est cruciale. Cela permet non seulement de prévoir et de gérer le budget, mais aussi d’établir des politiques salariales équitables et appropriées.

En premier lieu, le coût total d’un employé pour une entreprise comprend des charges tant directes qu’indirectes. Les charges directes sont les plus évidentes, notamment le salaire et les contributions patronales. Le salaire est ce qui est directement versé à l’employé, tandis que les contributions patronales sont les cotisations de sécurité sociale que l’employeur doit payer pour son employé. Il convient de noter que ces contributions sont calculées en pourcentage du salaire brut de l’employé.

Les coûts indirects, quant à eux, sont parfois négligés, surtout par les nouvelles entreprises. Ces coûts peuvent inclure les frais de recrutement, les coûts de formation, l’investissement en matériel nécessaire à l’employé, et bien plus encore. Par exemple, chaque nouveau recrue pourrait nécessiter des investissements en termes d’équipements informatiques, de mobilier de bureau, de logiciels spécialisés, entre autres.

Il y a aussi ce que l’on appelle les coûts « invisibles ». Ceux-ci comprennent les dépenses liées à l’intégration, la formation continue, le développement professionnel, les primes spéciales (par exemple pour la performance ou la fidélité), et les remboursements possibles de frais professionnels (comme les frais de déplacement ou de dîners d’affaires).

À cela s’ajoute le coût des avantages sociaux que l’entreprise propose. Cela peut aller de la couverture santé à une adhésion à une salle de sport, en passant par des formations gratuites. Ces avantages, bien qu’optionnels, peuvent être cruciaux pour attirer et retenir les meilleurs talents.

En somme, une formule simple pour estimer le coût total d’un employé serait : Salaire brut + charges patronales – charges sociales + frais de recrutement et de formation + coûts d’équipement + primes + remboursements de frais professionnels + coûts des avantages sociaux.

Comme vous pouvez le voir, l’embauche d’un employé est un investissement considérable pour une entreprise. Il est donc essentiel de bien peser chaque aspect de ce coût avant de prendre une décision.

Découvrez de plus: Combien coûte un comptable ? Découvrez les secrets des honoraires en expertise-comptable

La compréhension des charges patronales

Le rôle des charges patronales, parfois confondu avec les charges salariales, mérite une attention particulière. Il est vrai qu’elles représentent une portion conséquente du coût total d’un employé. Ces charges sont essentiellement des taxes sociales qui sont versées par l’employeur à divers organismes tels que l’Urssaf ou la MSA. La raison d’être de ces charges repose sur l’idée de contribuer à la protection sociale des salariés et à leur bien-être général.

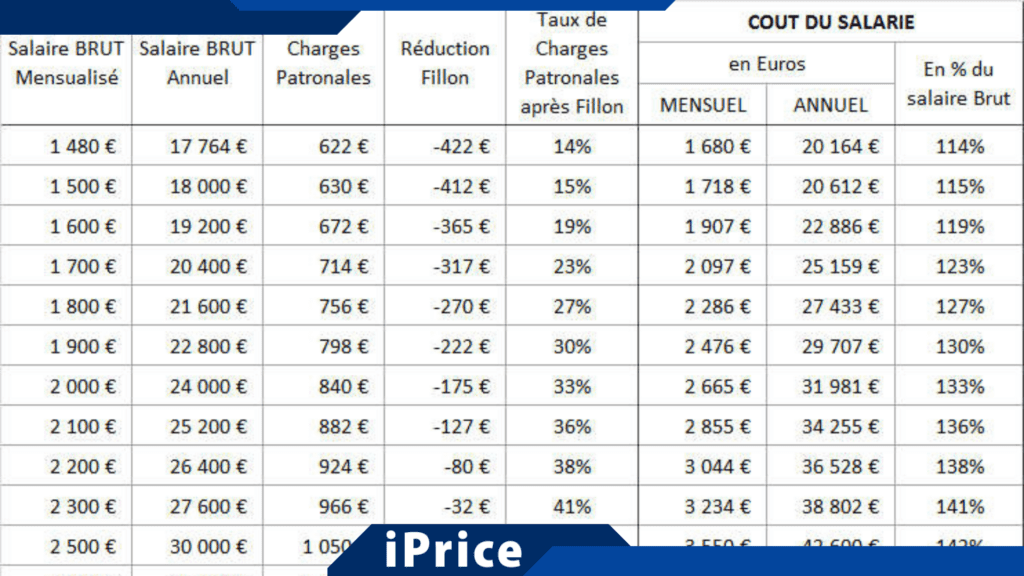

L’importance de ces charges patronales n’est pas à négliger. Pour chaque euro versé à un employé sous forme de salaire brut, l’employeur doit s’acquitter d’une contribution supplémentaire qui est destinée à financer des services sociaux essentiels. Parmi ces services sociaux figurent notamment l’assurance maladie, les prestations de retraite, l’assurance chômage, et les prestations familiales.

Il est essentiel pour un employeur de bien comprendre la structure et le calcul de ces charges patronales. Celles-ci sont généralement exprimées en pourcentage du salaire brut et peuvent varier en fonction de la taille de l’entreprise, du secteur d’activité, et du statut de l’employé. Une bonne compréhension de ces charges permettra à l’employeur d’optimiser sa stratégie d’embauche et de gestion des ressources humaines.

En conclusion, les charges patronales constituent un élément incontournable du coût total d’un salarié. Elles jouent un rôle crucial dans le fonctionnement de notre système de protection sociale et contribuent à garantir un certain niveau de sécurité et de bien-être aux salariés. Pour l’employeur, il est essentiel de maîtriser parfaitement ce mécanisme afin d’assurer la pérennité de son entreprise et de maintenir une bonne relation avec ses employés.

Les charges salariales au cœur du coût d’un employé

Approfondissons maintenant les charges salariales, cette composante essentielle du coût global d’un employé, qui sont en fait une série de contributions et de taxes inhérentes au salaire d’un travailleur. Pour commencer, ces charges incluent des contributions pour l’assurance maladie, qui jouent un rôle crucial dans la couverture médicale de base des travailleurs. Cela comprend non seulement les visites chez le médecin, mais également certaines hospitalisations et les médicaments sur ordonnance.

Parallèlement, les contributions pour la maternité, l’invalidité et le décès sont également au cœur des charges salariales. Elles assurent une protection financière aux employés et à leurs familles face à des situations imprévues, en leur apportant une tranquillité d’esprit bien nécessaire. Les contributions pour l’assurance chômage, quant à elles, sont une sorte de filet de sécurité pour les travailleurs en cas de perte de leur emploi.

De plus, un autre élément essentiel du coût global d’un employé est la contribution à la retraite supplémentaire. En complément du régime de retraite de base, cela permet aux employés de bénéficier d’un revenu supplémentaire lorsqu’ils atteignent l’âge de la retraite.

Il est donc d’une importance capitale pour les employeurs de comprendre et d’intégrer ces différents composants lors du calcul du coût total d’un employé. En effet, toutes ces contributions sont prélevées directement sur le salaire de l’employé par l’employeur, qui les reverse ensuite à des organismes tels que l’Urssaf ou la MSA. Il ne faut pas oublier que ces charges sont plus qu’un simple coût, elles sont un investissement dans le bien-être et la sécurité de vos employés, deux éléments essentiels pour le bon fonctionnement de toute entreprise.

Récapitulatif des contributions et des assurances en France

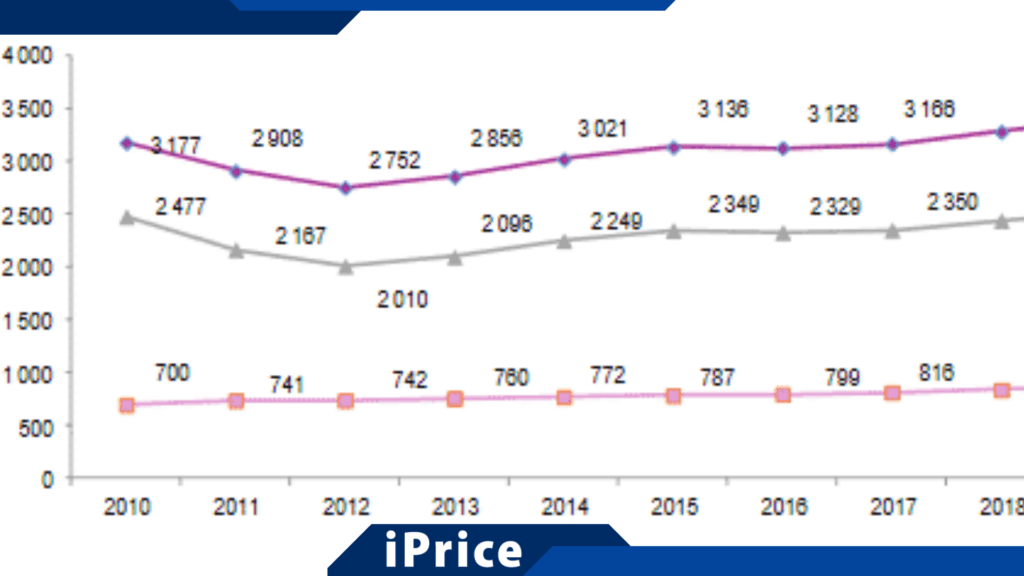

En France, les contributions et assurances sociales forment un maillage complexe, très réglementé et incontournable pour les employeurs et les employés. Ces différentes structures, bien qu’associées à une charge financière, jouent un rôle fondamental dans la qualité de vie et la sécurité des travailleurs.

Le paysage des assurances en France est diversifié. On peut citer notamment l’assurance maladie, qui contribue à la prise en charge des frais médicaux. Il y a aussi l’assurance maternité, qui offre une protection financière aux femmes durant leur période de grossesse et de post-partum. L’assurance décès et l’assurance invalidité sont des couvertures vitales en cas d’incidents inattendus affectant la capacité de travail de l’individu. La mise en place de l’assurance vieillesse, ou retraite du régime général, assure un revenu stable au salarié après son départ à la retraite. La diversité de ces assurances est un reflet de la protection sociale exhaustive offerte par le système français.

En plus des assurances, il existe un éventail de contributions en France, dont la Contribution Sociale Généralisée (CSG), la Contribution pour le Remboursement de la Dette Sociale (CRDS) et les contributions Agirc-Arcco. Ces contributions sont destinées à financer diverses branches des systèmes de protection sociale. L’année 2019 a marqué un tournant avec la mise en place de la Contribution d’équilibre général (CEG), qui a ainsi remplacé les contributions AGFF et GMP. Une autre contribution à prendre en compte est la Contribution d’équilibre technique (CET).

Pour une plus grande transparence et équité, les taux de ces contributions sont déterminés annuellement par décret. Cela permet d’ajuster ces taux en fonction des réalités économiques et sociales du moment. La révision périodique des taux est une preuve de la flexibilité du système des contributions, favorisant une équité entre les différents acteurs économiques.

L’ensemble de ces contributions et assurances constituent une infrastructure complexe de protection sociale. Elles apportent une importante souplesse d’adaptation aux variations économiques, et contribuent à assurer une certaine sécurité économique aux travailleurs français. Par conséquent, il est indispensable pour les employeurs d’en tenir compte lors de leur planification financière et stratégique.

Estimer le coût de l’embauche d’un salarié selon le type de contrat

Comme souligné précédemment, l’incorporation d’un nouvel employé à votre main-d’œuvre est une décision qui nécessite une compréhension approfondie des implications financières. Avant de procéder, il est essentiel de mettre en perspective les coûts liés à la contribution sociale, qui seront influencés par le type de contrat que vous choisissez.

Grace à des outils tels que le simulateur disponible sur mon-entreprise.fr, vous pouvez comprendre les écarts de coût en matière d’embauche entre un contrat à durée déterminée (CDD), à durée indéterminée (CDI) ou un contrat d’apprentissage. L’utilisateur n’a qu’à entrer le salaire net mensuel ou le coût total pour l’employeur et le simulateur se charge du reste.

Ces outils n’offrent pas seulement une estimation des coûts, ils aident également à comprendre comment les coûts sont répartis entre différentes cotisations sociales. Il est crucial de noter que ces cotisations sont non seulement une part de l’employeur, mais impliquent également une partie salarié.

Le choix du type de contrat peut avoir des répercussions importantes sur le coût total de l’embauche. Un CDI, par exemple, peut entraîner des coûts plus élevés à court terme, mais peut offrir une meilleure stabilité pour l’employeur comme pour le salarié. Un CDD, en revanche, offre plus de flexibilité, mais peut parfois coûter plus cher à long terme. Le contrat d’apprentissage présente un coût moindre, mais il convient de garder à l’esprit le temps et les ressources nécessaires à la formation de l’apprenti.

Afin de bien planifier et gérer les impacts financiers de l’embauche, il est donc crucial d’estimer avec précision le coût réel de chaque type de contrat et de comprendre les subtilités associées à chacun. Ainsi, le simulateur de coût d’embauche simplifie grandement cette tâche et aide les entreprises à faire des choix éclairés afin de bien gérer leurs finances et leurs effectifs.

À Lire également: Combien coûte une rupture conventionnelle ? Découvrez le calcul de l’indemnité et les conséquences financières.

L’embauche d’un apprenti et les aides financières disponibles

Embaucher un apprenti est une décision stratégique qui comporte de nombreux avantages, notamment financiers. En effet, l’employeur peut bénéficier de plusieurs aides destinées à couvrir une partie des coûts liés à l’embauche d’un apprenti. Les aides sont généralement attribuées par le gouvernement mais peuvent aussi venir des régions, en fonction de leurs politiques économiques.

Visiter le site aides-entreprises.fr permet de découvrir les différentes aides disponibles, tant au niveau national que régional. On y trouve également un simulateur pour estimer le coût de l’embauche d’un apprenti; un outil essentiel pour les entreprises cherchant à planifier leurs dépenses de main-d’œuvre de manière efficace.

Par exemple, les employeurs peuvent bénéficier d’exonérations de cotisations sociales, qui diminuent leur charge financière. De plus, des crédits d’impôts sont également disponibles pour inciter les employeurs à recruter des apprentis.

De plus, chaque région en France offre sa propre palette d’aides financières, sous forme de subventions à l’apprentissage. Celles-ci peuvent varier en fonction de la taille de l’entreprise, de l’âge de l’apprenti, et du secteur d’activité.

En somme, l’embauche d’un apprenti représente une opportunité économique intéressante pour les employeurs. Non seulement cela permet de former un futur employé aux spécificités de son entreprise, mais cela offre également la possibilité de faire des économies substantielles grâce aux différentes aides disponibles.

Le coût réel de l’embauche d’un apprenti étant un enjeu crucial pour une entreprise, il est essentiel d’y prêter une attention particulière. C’est précisément la raison pour laquelle ces outils d’estimation et ces informations sont mis à disposition par le gouvernement et les régions. Ils offrent un soutien précieux pour naviguer dans le paysage complexe des aides à l’embauche et optimiser sa stratégie d’embauche.

À Lire aussi: Le travail intérimaire : Pourquoi embaucher en intérim plutôt qu’en cdd ?

— FAQ & Questions des Consommateurs

Le coût total d’un salarié pour une entreprise inclut plus que son salaire. Il comprend également les charges patronales, les contributions sociales, les frais de recrutement, les coûts de formation, les dépenses liées à l’équipement, les bonus spéciaux et les éventuels remboursements des frais professionnels.

Le coût total d’un salarié se calcule en additionnant le salaire brut avec les charges patronales, puis en déduisant les contributions sociales de l’employé, ainsi que les autres frais mentionnés.

Les charges patronales sont les taxes sociales payées par l’employeur à des organismes tels que l’Urssaf ou la MSA. Elles comprennent différents types de contributions pour la sécurité sociale et le bien-être.