Vous avez décidé de souscrire à un prêt personnel en ligne ? Vous vous demandez peut-être pourquoi l’établissement prêteur vous demande un relevé d’identité bancaire (RIB) ? Vous vous demandez également comment protéger votre RIB contre le piratage de votre compte bancaire ? Ne vous inquiétez pas ! Dans cet article, vous découvrirez pourquoi Younited demande un relevé d’identité bancaire, comment détecter les fraudes sur votre compte bancaire, les données accessibles à l’administration fiscale et comment justifier une grosse somme d’argent. Vous obtiendrez également des informations sur les seuils pour les informations requises sur les virements suspects ainsi que les meilleures solutions pratiques pour protéger votre RIB.

Contenu

- 1 Pourquoi Younited demande un relevé d’identité bancaire pour un prêt personnel ?

- 2 Comment détecter les fraudes sur mon compte bancaire ?

- 3 Accès à vos Comptes Bancaires : Quelles Sont les Données Accessibles à l’Administration Fiscale ?

- 4 Comment Justifier Une Grosse Somme d’Argent ? Voici la Meilleure Solution !

- 5 Quels sont les seuils pour les informations requises sur les virements suspects ?

- 6 Comment protéger votre RIB contre le piratage de votre compte bancaire ?

- 6.1 Que peut-on faire avec le RIB de quelqu’un ?

- 6.2 Il est recommandé d’agir avec prudence lorsqu’on vous demande de communiquer votre RIB.

- 6.3 Une personne malintentionnée peut en effet se servir de votre RIB pour usurper votre identité et réaliser une fausse autorisation de prélèvement.

- 6.4 Comment protéger votre RIB contre le piratage de votre compte bancaire ?

Pourquoi Younited demande un relevé d’identité bancaire pour un prêt personnel ?

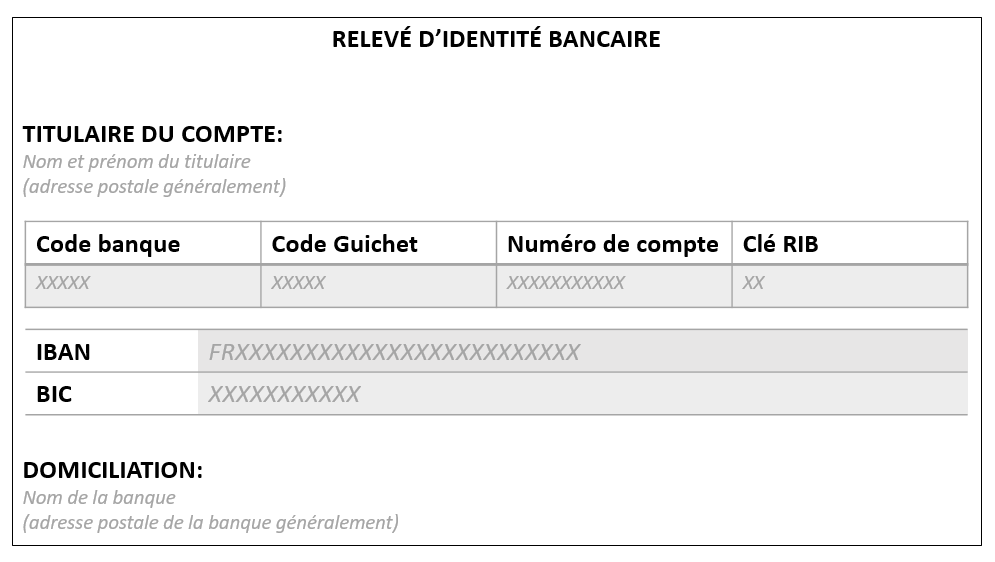

Les prêts personnels sont des solutions de financement très pratiques et rapides. Cependant, avant de pouvoir bénéficier d’un prêt personnel, vous devrez fournir à l’organisme prêteur un certain nombre de documents et de justificatifs, dont le relevé d’identité bancaire (RIB). Mais pourquoi est-ce que les organismes de prêt demandent un RIB ?

Le RIB, une sécurité pour l’organisme prêteur et pour l’emprunteur

Le relevé d’identité bancaire est une pièce d’identité bancaire qui permet de vérifier l’identité du demandeur de prêt et de valider sa situation bancaire. En effet, le RIB est une preuve irréfutable que le compte bancaire auquel le prêt sera versé est bien celui du demandeur. Le RIB permet à l’organisme prêteur de se protéger contre les impayés ou les fraudes et de s’assurer que le prêteur est bien celui qui a demandé le prêt.

De plus, le RIB permet de mettre en place les prélèvements automatiques qui seront effectués chaque mois afin de rembourser le prêt personnel. Sans RIB, l’organisme prêteur ne peut pas effectuer ces prélèvements et le remboursement du prêt sera compromis.

Le RIB, une garantie de sécurité et de confidentialité

En plus de servir de preuve d’identité et d’assurer le remboursement des prêts, le RIB est également une garantie de sécurité et de confidentialité. En effet, le RIB est un document hautement confidentiel qui ne peut être obtenu que par le titulaire du compte bancaire. Ainsi, le RIB est une preuve supplémentaire que le compte bancaire est bien le vôtre et que vous êtes bien le titulaire du compte.

Le RIB, un document obligatoire pour obtenir un prêt personnel

Enfin, le RIB est un document obligatoire pour obtenir un prêt personnel. En effet, sans RIB, il est impossible de fournir à l’organisme prêteur les informations nécessaires pour le transfert du prêt et pour le remboursement des mensualités. Ainsi, le RIB est indispensable pour obtenir un prêt personnel et pour assurer le remboursement des mensualités.

Le relevé d’identité bancaire est un document indispensable pour obtenir un prêt personnel. Il permet à l’organisme prêteur de vérifier votre identité et de s’assurer que vous êtes bien le titulaire du compte bancaire. En outre, le RIB est une garantie supplémentaire pour le remboursement des mensualités et un document obligatoire pour obtenir un prêt personnel.

Comment détecter les fraudes sur mon compte bancaire ?

Il est important de savoir comment détecter les fraudes sur votre compte bancaire afin de vous protéger contre les risques de vol et de fraude. Une fois que vous avez identifié une fraude, vous pouvez prendre des mesures pour récupérer votre argent et éviter tout autre préjudice.

Consultez votre compte bancaire en ligne

La première chose que vous devriez faire est de consulter votre compte bancaire en ligne. Vérifiez régulièrement vos relevés de compte et assurez-vous que tous les mouvements sont corrects et que toutes les transactions sont légitimes. Vous devriez également être à l’affût des transactions inhabituelles ou inhabituelles qui peuvent être le signe d’une fraude. Si vous voyez des mouvements ou des transactions suspectes, contactez immédiatement votre banque pour demander des explications.

Recevez les relevés de compte chaque mois

Votre banque envoie des relevés de compte chaque mois pour vous informer des mouvements sur votre compte bancaire. Vous devriez examiner attentivement chaque relevé de compte et vous assurer que tous les mouvements sont corrects et légitimes. Si vous voyez des mouvements suspects, contactez immédiatement votre banque pour demander des explications.

Alerte de votre banque

Votre banque peut vous envoyer des alertes pour vous informer de toute activité inhabituelle ou suspecte sur votre compte bancaire. Ces alertes peuvent être envoyées par e-mail, SMS ou application. Vous devriez vérifier ces alertes et prendre des mesures immédiates si vous voyez des mouvements suspects.

Vérifiez vos comptes bancaires régulièrement

Enfin, vous devriez vérifier vos comptes bancaires régulièrement pour vous assurer que tous les mouvements sont corrects et légitimes. Vous pouvez également prendre des mesures supplémentaires pour vous protéger contre les fraudes, notamment en utilisant des mots de passe sécurisés et en activant la double authentification sur votre compte bancaire.

En résumé, pour détecter les fraudes sur votre compte bancaire, il est recommandé de consulter régulièrement votre compte bancaire en ligne, les relevés de compte envoyés chaque mois et les alertes de votre banque. En prenant ces mesures, vous serez mieux protégé contre les risques de vol et de fraude.

Accès à vos Comptes Bancaires : Quelles Sont les Données Accessibles à l’Administration Fiscale ?

Lorsque vous demandez un prêt personnel auprès de Younited, vous serez amené à fournir un relevé d’identité bancaire (RIB). Cette procédure est nécessaire afin de vérifier que vous êtes bien le titulaire du compte et que vous n’êtes pas victime d’une fraude bancaire. Elle sert également à vérifier que vous disposez de suffisamment de fonds pour rembourser le prêt. Mais qu’en est-il de l’accès à vos comptes bancaires par l’administration fiscale ? Quelles sont les données accessibles à cette dernière ?

L’administration fiscale peut accéder à vos comptes bancaires La loi vous oblige à déclarer vos revenus et à payer des impôts. Afin de vérifier que vous avez bien respecté ces obligations, l’administration fiscale peut accéder à des informations sur vos comptes bancaires.

Quel type d’informations est accessible ?

L’administration fiscale aura donc accès à vos comptes bancaires mais aussi au solde de vos assurances vie ainsi qu’à toutes les actions boursières dans lesquelles vous avez investi. Concrètement, votre banque sera tenue de communiquer un état de vos avoirs en compte en date du 30 juin et du 31 décembre.

De plus, les virements bancaires entre le 1er janvier et le 31 décembre seront également communiqués à l’administration fiscale. Il s’agit notamment des virements reçus par votre compte bancaire, des virements effectués vers votre compte bancaire, des paiements par carte de crédit, des retraits d’espèces et des virements à un autre compte bancaire.

Les seuils pour les informations requises sur les virements suspects :

Les seuils exigés par l’administration fiscale pour les informations requises sur les virements suspects sont les suivants : les virements provenant ou vers un pays tiers, les virements dont le montant est supérieur à 15 000 euros et les virements dont le montant est inférieur à 15 000 euros mais qui sont effectués plus de 10 fois dans l’année.

Comment Justifier Une Grosse Somme d’Argent ? Voici la Meilleure Solution !

Lorsque vous effectuez des transactions bancaires importantes, il arrive parfois que votre banque vous demande de justifier l’origine des fonds. C’est le cas, par exemple, lorsque vous demandez un prêt personnel auprès d’une entreprise telle que Younited Credit. Pour justifier une grosse somme d’argent, la meilleure solution est de faire une déclaration de prêt et de l’envoyer à votre service des impôts.

Pourquoi une déclaration de prêt est-elle nécessaire pour justifier une grosse somme d’argent ? Une déclaration de prêt est nécessaire pour prouver que les fonds que vous déposez sur votre compte bancaire proviennent d’une source légitime. Cette déclaration est également utile pour justifier un prêt personnel ou un emprunt bancaire. Elle permet aux organismes financiers et aux services fiscaux de vérifier que vous avez bien contracté un prêt et que vous êtes à même de le rembourser.

Comment faire une déclaration de prêt ? Il est relativement simple de faire une déclaration de prêt. Vous devez tout d’abord remplir un formulaire de demande de prêt, qui peut être obtenu auprès de la banque ou de l’organisme financier où vous avez contracté le prêt. Vous devrez alors fournir des informations sur le montant du prêt et sur votre capacité à le rembourser. Une fois ce formulaire rempli, vous devez le signer et le joindre à votre déclaration de prêt.

Quelle est la procédure à suivre une fois que vous avez fait votre déclaration de prêt ? Une fois que vous avez fait votre déclaration de prêt, vous devez l’adresser à votre service des impôts. Vous devrez également communiquer une copie de la déclaration à la banque lorsqu’elle vous demandera de justifier l’origine des fonds. Une fois la déclaration de prêt validée par votre service des impôts, vous pouvez être assuré que votre compte bancaire est protégé et que vous êtes à même de rembourser le prêt que vous avez contracté.

Que se passe-t-il si vous ne faites pas votre déclaration de prêt ? Si vous ne faites pas votre déclaration de prêt, vous risquez d’être confronté à des difficultés lorsque vous tenterez de justifier l’origine des fonds que vous déposez sur votre compte bancaire. Vous risquez également d’être soumis à des contrôles fiscaux plus fréquents, ce qui peut entraîner des sanctions fiscales.

Comment protéger votre RIB contre le piratage de votre compte bancaire ? Pour protéger votre RIB contre le piratage de votre compte bancaire, vous devez prendre des mesures de sécurité. Vous devriez notamment activer les notifications par SMS pour être informé en temps réel des transactions effectuées sur votre compte. Vous devriez également vérifier régulièrement vos relevés bancaires pour vous assurer qu’il n’y a pas d’opérations suspectes. Enfin, vous devriez vous assurer que votre mot de passe est suffisamment sécurisé et que vous vous connectez toujours à votre compte depuis un réseau sécurisé.

Faire une déclaration de prêt est le moyen le plus sûr de justifier une grosse somme d’argent. Cela permet aux organismes financiers et aux services fiscaux de vérifier que vous avez bien contracté un prêt et que vous êtes à même de le rembourser. Il est également important de prendre des mesures de sécurité pour protéger votre RIB contre le piratage de votre compte bancaire.

Quels sont les seuils pour les informations requises sur les virements suspects ?

Les virements suspects sont des opérations bancaires qui ont des caractéristiques inhabituelles ou anormales et qui pourraient être liées à des activités illicites. Pour faire face à ce risque, le législateur a mis en place un système de contrôle et de surveillance pour prévenir et lutter contre le blanchiment d’argent. Les organismes bancaires sont tenus de surveiller et de signaler à TRACFIN (Traitement des Renseignements et Actions Contre les Circuits Financiers Clandestins) toute transaction suspecte.

Pour ce faire, les organismes bancaires doivent respecter des seuils pour les informations requises sur les virements suspects. Ces seuils sont fixés à 1 000 euros par opération et à 2 000 euros cumulés par client sur un mois calendaire. Les informations relatives à l’ensemble de ces opérations doivent être adressées à TRACFIN au plus tard dans les trente jours suivant le mois où l’opération a été payée.

Ces seuils sont un moyen pour les organismes bancaires de respecter leurs obligations légales et de prévenir toute activité illicite. Ils sont également un moyen pour les organismes bancaires de protéger leurs clients contre toute activité frauduleuse. En effet, en signalant les opérations suspects à TRACFIN, ils peuvent aider leurs clients à se protéger contre le blanchiment d’argent.

Les organismes bancaires sont tenus de respecter ces seuils et doivent signaler à TRACFIN toutes les opérations suspectes. Ils sont également tenus de fournir des informations complètes sur l’identité du client et de l’opération suspecte. Ces informations sont utilisées par TRACFIN pour enquêter sur les opérations suspectes et prévenir le blanchiment d’argent.

En plus de respecter ces seuils, les organismes bancaires doivent également adopter des mesures supplémentaires pour protéger leurs clients contre le blanchiment d’argent. Ces mesures peuvent inclure la vérification des informations fournies par le client et l’utilisation des technologies de lutte contre le blanchiment d’argent. En adoptant de telles mesures, les organismes bancaires peuvent aider leurs clients à se protéger contre le blanchiment d’argent.

En conclusion, les seuils pour les informations requises sur les virements suspects sont un moyen pour les organismes bancaires de prévenir le blanchiment d’argent. Ces seuils sont fixés à 1 000 euros par opération et à 2000 euros cumulés par client sur un mois calendaire. Les organismes bancaires doivent également adopter des mesures supplémentaires pour protéger leurs clients contre le blanchiment d’argent et sont tenus de fournir des informations complètes sur l’identité du client et de l’opération suspecte.

Comment protéger votre RIB contre le piratage de votre compte bancaire ?

Le Relevé d’Identification Bancaire (RIB) est un document qui contient des informations importantes pour votre compte bancaire et qui peut être utilisé par des tiers pour des transactions bancaires et des prélèvements en ligne. Il est donc essentiel de s’assurer que votre RIB soit conservé en toute sécurité et que vous preniez toutes les mesures nécessaires pour le protéger contre le piratage de votre compte bancaire. Dans cet article, nous allons vous expliquer comment vous pouvez protéger votre RIB contre le piratage de votre compte bancaire.

Que peut-on faire avec le RIB de quelqu’un ?

Les informations contenues dans une RIB peuvent être utilisées à des fins frauduleuses. En effet, avec le RIB de quelqu’un, un tiers peut effectuer des virements de fonds, des prélèvements et des paiements, et ce, sans l’autorisation de la personne concernée. Il est donc très important de protéger votre RIB contre le piratage de votre compte bancaire afin d’éviter que des tiers ne puissent accéder à vos informations bancaires.

Il est recommandé d’agir avec prudence lorsqu’on vous demande de communiquer votre RIB.

Lorsqu’on vous demande de communiquer votre RIB, vous devez être prudent et vous assurer que la personne qui vous le demande est digne de confiance et qu’elle a un bon service clients. Vous devez également vous assurer que la demande est légitime, et que vous n’êtes pas victime d’une tentative de fraude. En cas de doute, n’hésitez pas à contacter votre banque pour vérifier la demande.

Une personne malintentionnée peut en effet se servir de votre RIB pour usurper votre identité et réaliser une fausse autorisation de prélèvement.

Une fois que votre RIB est entre les mains d’une personne malintentionnée, elle peut l’utiliser pour usurper votre identité et réaliser des transactions frauduleuses à votre insu. Il est donc important de prendre des mesures pour protéger votre RIB contre le piratage de votre compte bancaire et d’utiliser uniquement des services bancaires sécurisés. Vous devriez également éviter de communiquer votre RIB à des tiers et de le stocker dans un endroit sûr.

Comment protéger votre RIB contre le piratage de votre compte bancaire ?

Pour protéger votre RIB contre le piratage de votre compte bancaire, vous devez prendre certaines mesures simples. Tout d’abord, vous devez utiliser un mot de passe complexe et difficile à deviner pour accéder à votre compte bancaire. Vous devez également toujours vérifier que vous n’êtes pas victime de phishing et de tentatives de fraude et utiliser uniquement des sites web sécurisés pour vos transactions bancaires. Enfin, vous devriez toujours conserver votre RIB en lieu sûr et ne pas le communiquer à des tiers.

Vous devez donc agir avec prudence lorsque vous communiquez votre RIB et prendre toutes les mesures nécessaires pour le protéger contre le piratage de votre compte bancaire. En prenant les bonnes mesures, vous pourrez vous assurer que votre RIB est bien protégé et que vous êtes en sécurité lorsque vous effectuez des transactions bancaires.

En conclusion, si vous souhaitez souscrire à un prêt personnel en ligne, vous devez fournir un relevé d’identité bancaire à Younited. Il est important de bien connaître vos droits et vos obligations concernant les données accessibles à l’administration fiscale et de savoir comment justifier une grosse somme d’argent. Il est également important de connaître les seuils pour les informations requises sur les virements suspects afin de pouvoir protéger votre RIB contre le piratage de votre compte bancaire. Enfin, adoptez les meilleures solutions pratiques pour vous assurer que vos informations bancaires sont sécurisées.

Plus sur les banques :

- Banques : Quel Banque appartient à l’état ?

- Banques : Quelle est la banque la mieux notée ?

- Quelle est la meilleure banque française en 2022 ? Découvrez le comparatif des 5 plus sûres !

Cet article vous a-t-il été utile? Ecrivez-nous votre avis dans la section des commentaires et n’oubliez pas de partager l’article sur les réseaux sociaux. Sachez que vous pouvez également nous envoyer vos questions via la page de contact.